2023年までの一般NISAとは

一般NISA(ニーサ)は、証券会社や銀行、郵便局などの金融機関で、NISA口座を開設して上場株式や株式投資信託等を購入すると、本来20.315%課税される配当金や売買益等が、非課税となる制度です。2023年までの一般NISAで購入できる金額は年間120万円までで、非課税保有期間は5年間です。

なお、2018年から2023年までの間は、各年において「NISA(ニーサ)」と「つみたてNISA(ニーサ)」のどちらかを選択して利用することができました。

2024年以降は、口座開設期間、非課税保有期間が無期限化されたNISAへ変更されました。

-

-

一般NISA口座の利用限度額(非課税枠)は1人年間120万円(買付代金)です。

-

-

一般NISA口座で購入した上場株式や株式投資信託等は、いつでも売却できます。

-

-

一般NISA口座で一度利用した非課税枠は売却しても復活しません。

-

-

一般NISA口座では、売買損失はないものとされます。したがって、売買損失が発生しても、特定口座や一般口座で保有する他の株式等の配当金や売買益等との損益通算はできません。また、損失の繰越控除(3年間)もできません。

-

-

一般NISA口座で購入した上場株式の配当金やETF、REITの分配金を非課税とするには、「証券会社で受取る方式(株式数比例配分方式)」を選択していただく必要があります。いったん「株式数比例配分方式」を選択されると、同一の証券会社や他の証券会社の特定口座や一般口座で保有されているすべての上場株式の配当金等についても、自動的に「株式数比例配分方式」が選択されます。なお、株式投資信託の分配金は、受取機関を問わず非課税です。

-

-

一般NISAとつみたてNISAは選択制となります。同一年中は、NISAとつみたてNISAの両方を設定することはできません。切替手続きを行うことによりもう一方の利用が可能となります(その年にNISA口座で買付けを行うと、その年中はつみたてNISA口座への切替を行うことはできません)。

-

-

非課税保有期間は5年間です。

- 非課税保有期間5年間が終わるとどうなりますか?

-

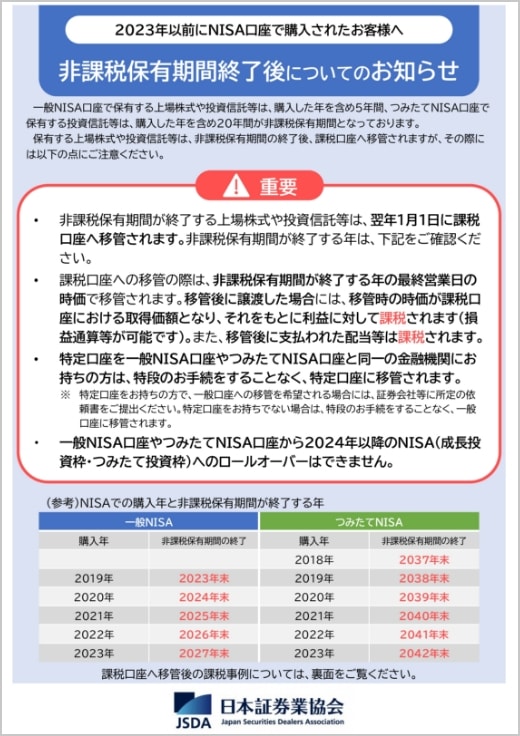

非課税保有期間5年間が終わると、一般NISA口座内の非課税管理勘定の上場株式や株式投資信託等は、特定口座や一般口座などの課税口座に移り、その後の配当金や売買益等については課税されます。(注)

(注)特定口座や一般口座などの課税口座に移管する場合は、非課税保有期間終了時の時価が取得価額になります。

(注)特定口座をお持ちの方は、特段の手続をすることなく、NISA口座内の非課税管理勘定の上場株式等は非課税保有期間終了時に特定口座に移管されます。特定口座をお持ちの方で、一般口座への移管を希望される場合にはNISA口座を開設している証券会社などに所定の依頼書を御提出ください。なお、特定口座に移管する場合は、同一年分の年間投資枠に係る同一銘柄の上場株式等は、その全てを特定口座に移管しなければなりません。

特定口座をお持ちでない場合は、特段の手続をすることなく、一般口座に移管されます。

- 非課税保有期間終了後の取扱いについてのリーフレット

-

-